가계·부동산으로 쏠린 대출을 기업, 특히 생산성이 높은 중소·신생기업으로 돌리면 한국 경제의 장기 성장률을 0.2%포인트(p)가량 끌어 올릴 수 있다는 분석이 나왔다. 민간신용의 '양'보다 '어디에 쓰이느냐'가 성장률을 좌우하므로 부동산보다는 생산 부문에 대한 '생산적 금융'이 관건이라는 지적이다.

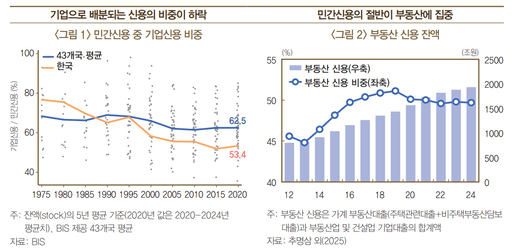

9일 한국은행에 따르면 우리나라의 가계신용은 국내총생산(GDP) 대비 90.1%로 미국·영국·일본 등 주요국보다 높은 수준이다. 민간신용의 절반(49.7%, 1900조원대)이 부동산 관련 부문에 쏠려 있다고 한은은 진단했다.

한은은 "민간신용의 총량이 늘어나는 것만으로는 성장효과가 제한적이며, 일정 수준을 넘어서면 되레 성장에 부정적일 수 있다"고 지적했다. 다만 같은 신용 규모라도 가계·부동산 같은 비생산 부문보다 기업 등 생산 부문에 더 많은 신용이 배분될수록 장기 성장률이 뚜렷이 개선되는 것으로 나타났다고 설명했다.

한은이 43개국 패널 자료를 이용해 추정한 결과, 민간신용 중 기업신용 비중이 10%p 늘어날 때 장기 성장률은 약 0.44%p 높아지는 것으로 나타났다. 이를 우리나라에 적용해 시뮬레이션한 결과, GDP 대비 90.1% 수준인 가계신용을 80.1%로 10%p 낮추고 그만큼 기업신용을 110.5%에서 120.5%로 높이되 민간신용의 총량은 유지할 경우 장기 성장률이 약 0.2%p 상승하는 것으로 분석됐다. 한은은 "연평균 1.9% 성장하던 경제가 2.1% 성장하는 경제로 바뀌는 효과"라고 설명했다.

기업신용이 성장률을 끌어올리는 경로도 제시됐다. 기업신용이 GDP 대비 1%p 늘어나면 설비투자 비중(투자율)이 약 0.09%p 상승한다. 투자율이 1%p 오를 때 향후 5년 평균 노동생산성 증가율은 0.05~0.08%p 높아지는 것으로 나타났다.

반면 부동산·건설업에 대한 신용은 성장률이나 총요소생산성(TFP)과 유의미한 정(+)의 관계가 확인되지 않았다. 부동산·건설을 제외한 나머지 산업에 공급되는 신용만이 성장과 TFP를 높이는 효과를 보였다.

같은 기업대출이라도 어디에 공급되느냐에 따라 효과가 다르다는 분석도 담겼다. 산업별 패널 자료를 이용해 신용 증가(대출 증가율)가 매출 증가에 미치는 영향을 추정한 결과, 자본생산성이 높은 산업에서 대출 증가율 1%p 상승 시 매출 증가율은 0.17%p 늘었지만, 자본생산성이 낮은 산업에서는 0.13%p 증가에 그쳤다. 중소기업 비중이 큰 산업에서의 효과(0.19%p)가 대기업 중심 산업(0.12%p)보다 컸고 내부 유보보다 외부자금(차입)에 대한 의존도가 높은 산업에서는 0.26%p로 효과가 가장 크게 나타났다.

한은은 "생산 부문으로 자금 흐름을 유도하는 것이 성장활력 제고에 핵심적"이라며 "자금 흐름을 전환하기 위해서는 금융기관 신용공급 측면의 인센티브 조정, 중소·신생기업의 사업성과 기술력에 대한 평가 인프라 구축, 자본 투자 및 벤처 캐피탈 활성화 등을 고려할 필요가 있다"고 밝혔다.

Copyright ⓒ 메트로신문 & metroseoul.co.kr

Copyright ⓒ 메트로신문 & metroseoul.co.kr

Copyright ⓒ Metro. All rights reserved. (주)메트로미디어의 모든 기사 또는 컨텐츠에 대한 무단 전재ㆍ복사ㆍ배포를 금합니다.

주식회사 메트로미디어 · 서울특별시 종로구 자하문로17길 18 ㅣ Tel : 02. 721. 9800 / Fax : 02. 730. 2882

문의메일 : webmaster@metroseoul.co.kr ㅣ 대표이사 · 발행인 · 편집인 : 이장규 ㅣ 신문사업 등록번호 : 서울, 가00206

인터넷신문 등록번호 : 서울, 아02546 ㅣ 등록일 : 2013년 3월 20일 ㅣ 제호 : 메트로신문

사업자등록번호 : 242-88-00131 ISSN : 2635-9219 ㅣ 청소년 보호책임자 및 고충처리인 : 안대성